- (+43) 664 2081526

- info@mahevi.solutions

mahevi | Applicazione di determinazione dei costi e pianificazione

Descrizione

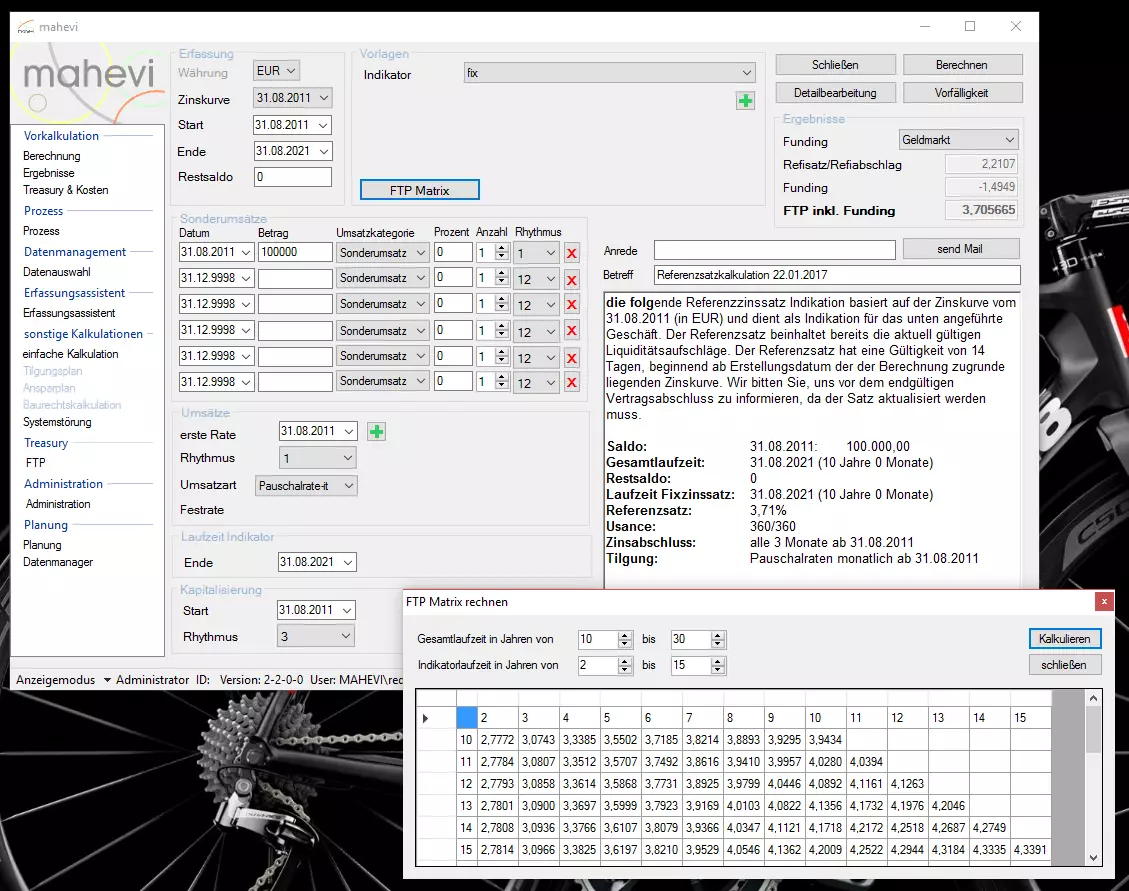

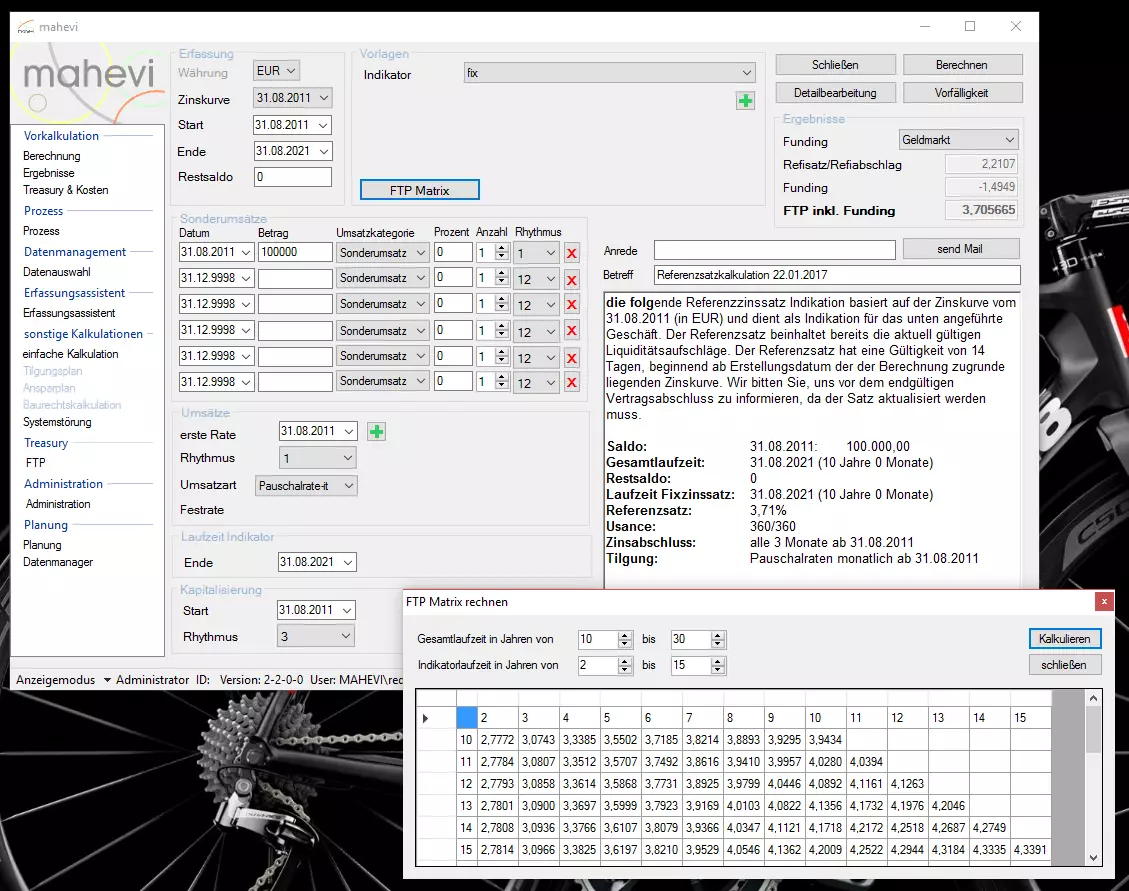

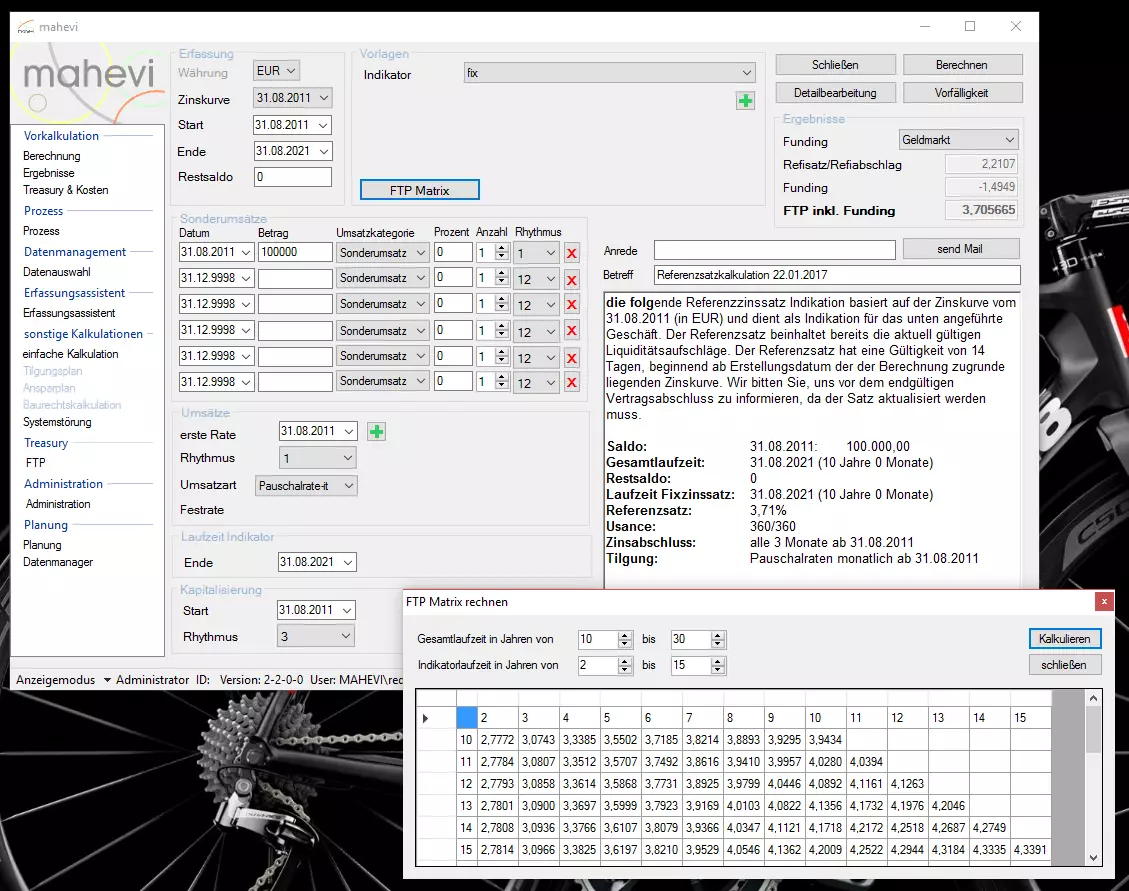

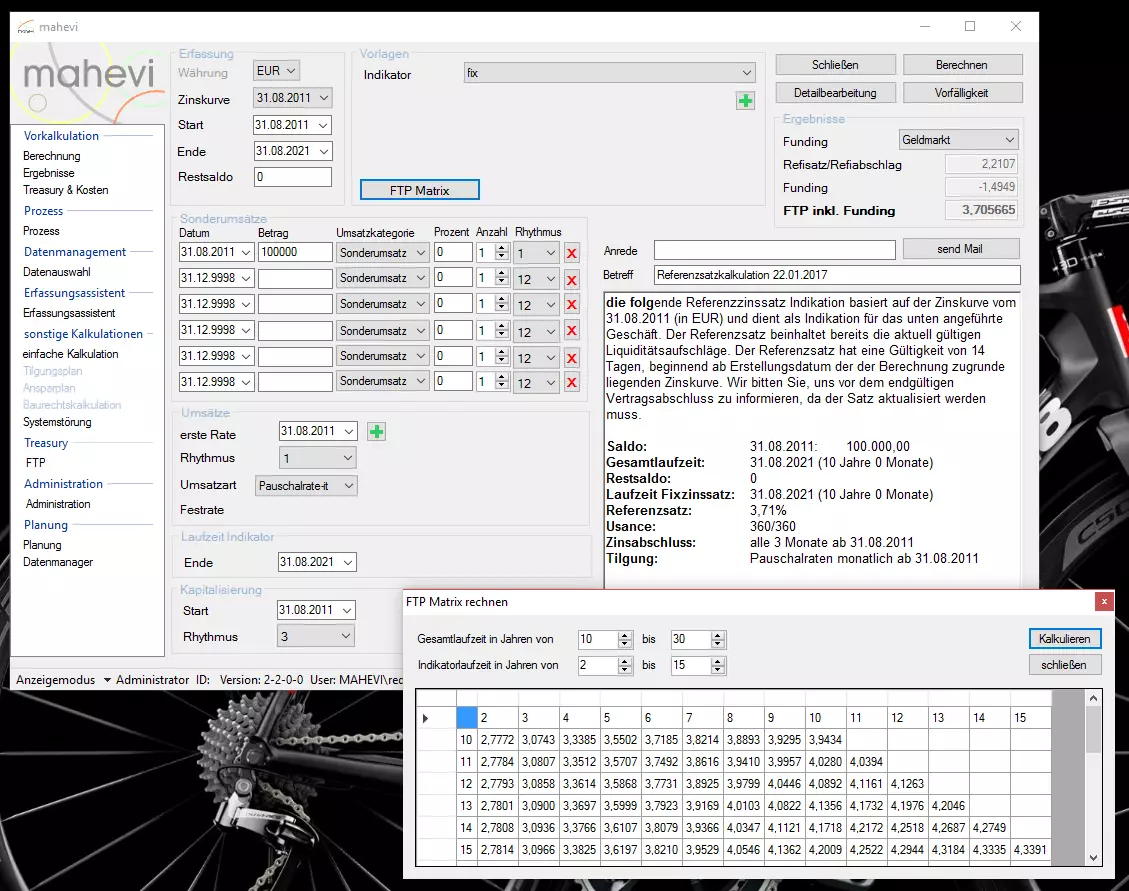

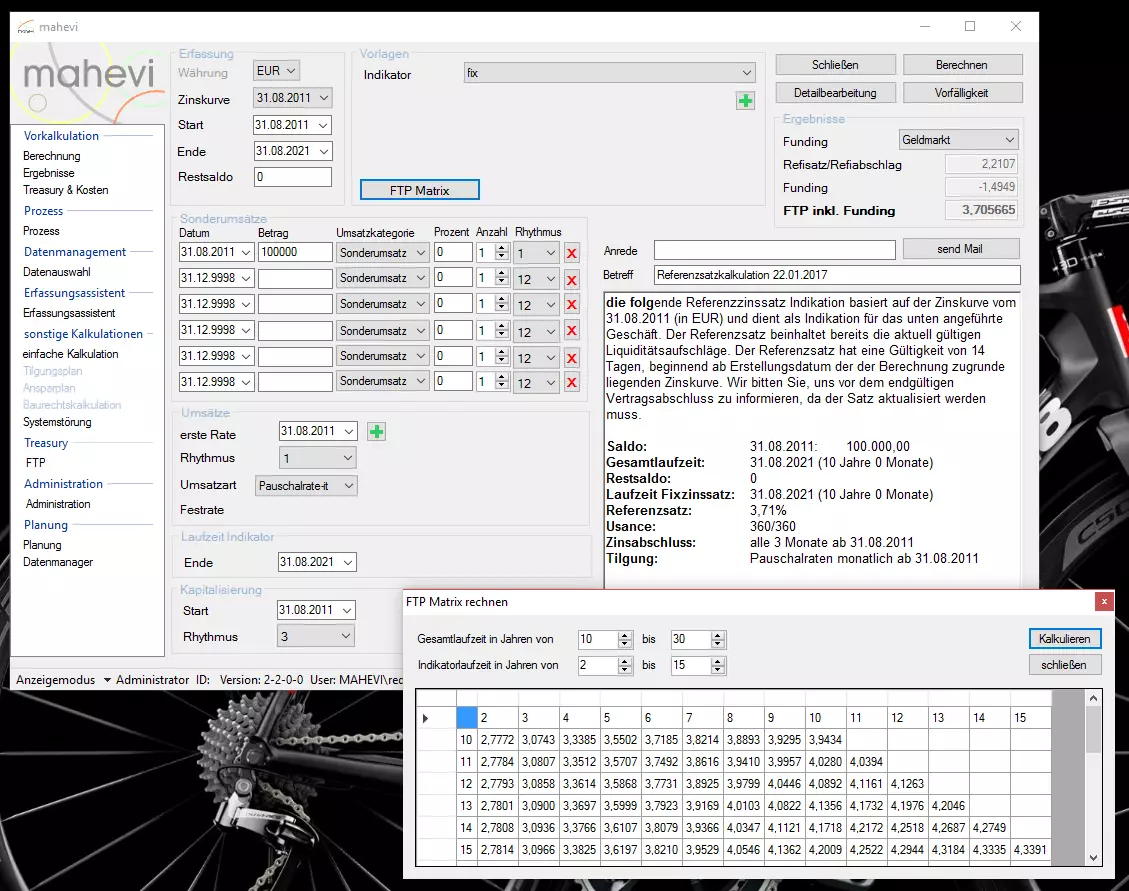

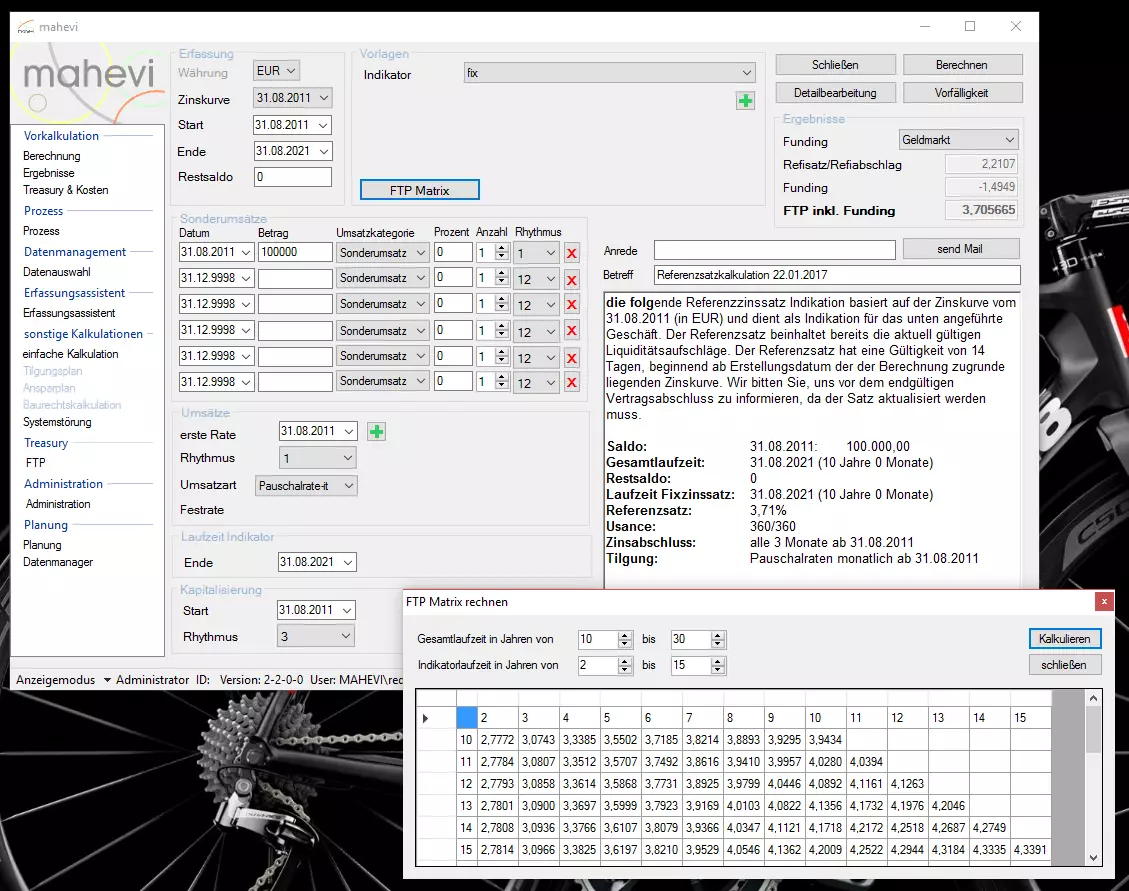

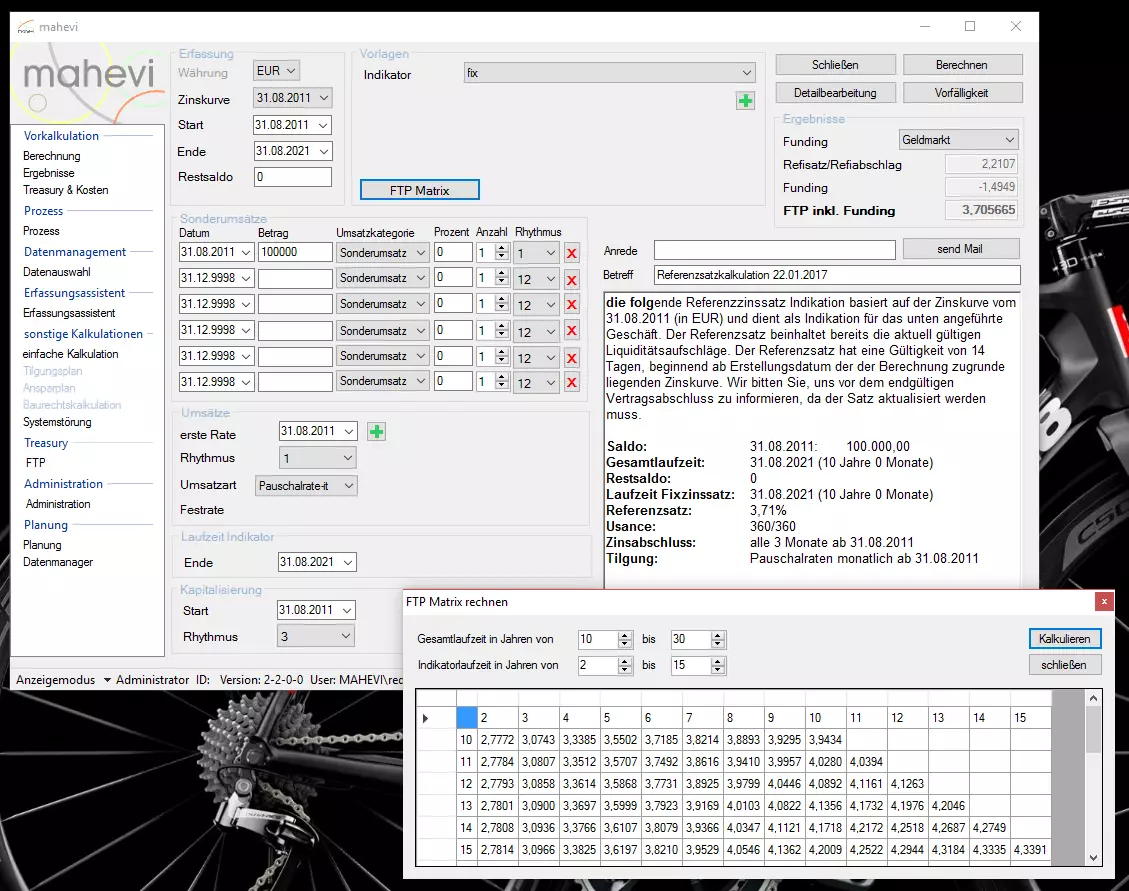

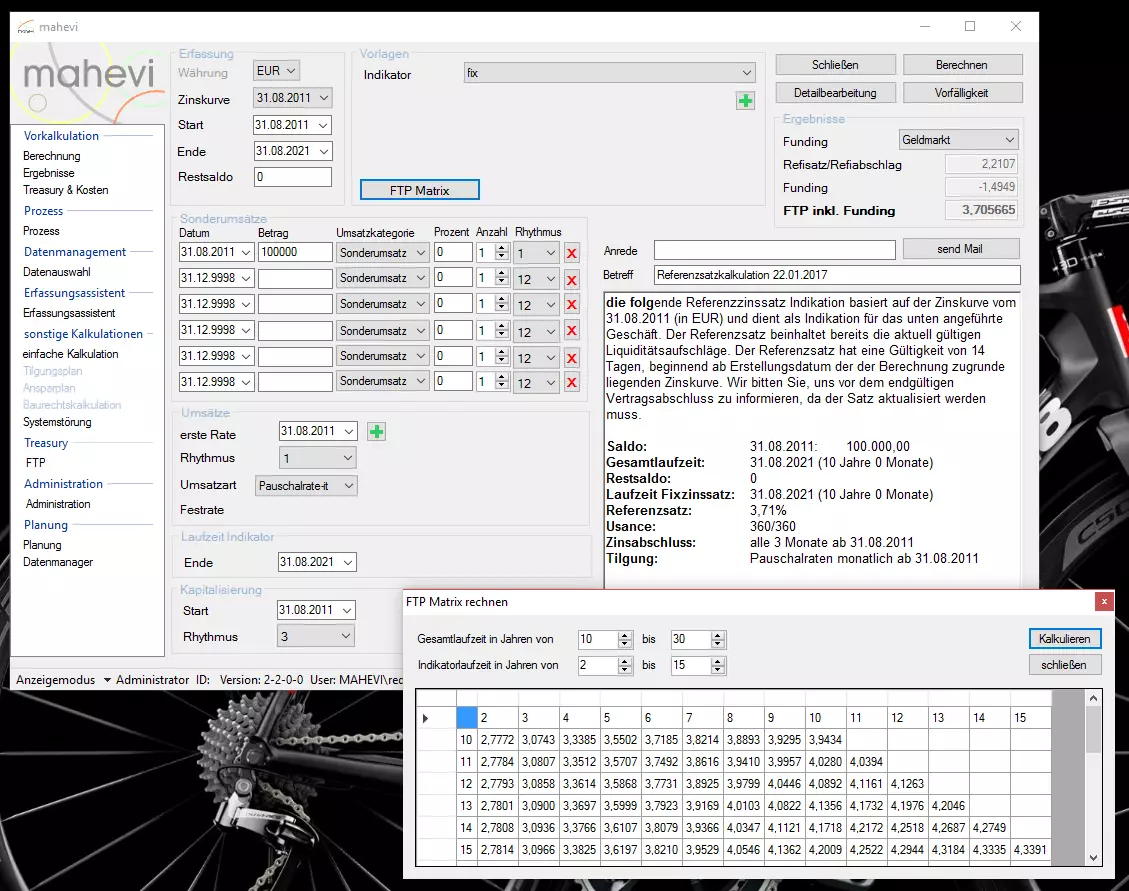

- Calcolo del tasso di riferimento per la determinazione dei tassi di riferimento nelle tirature batch

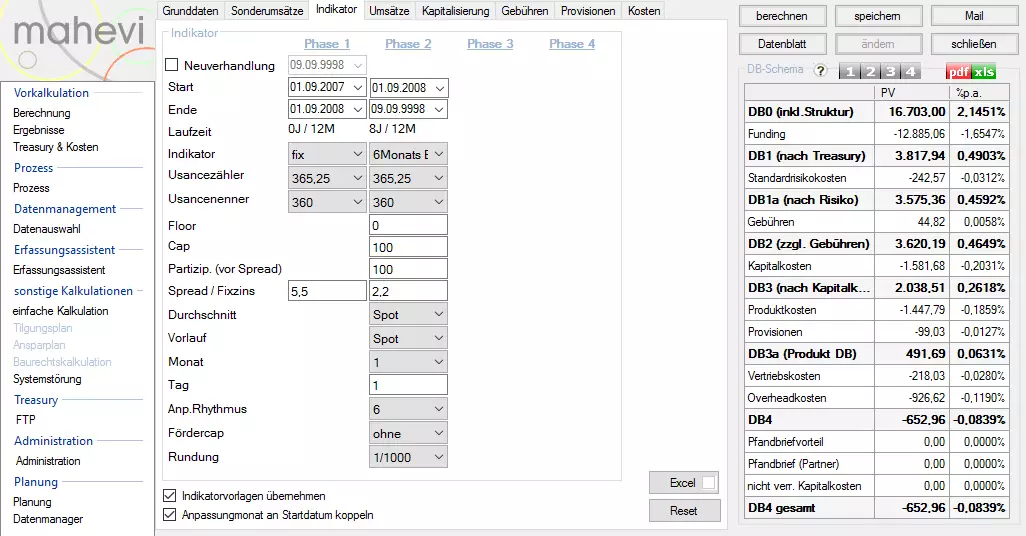

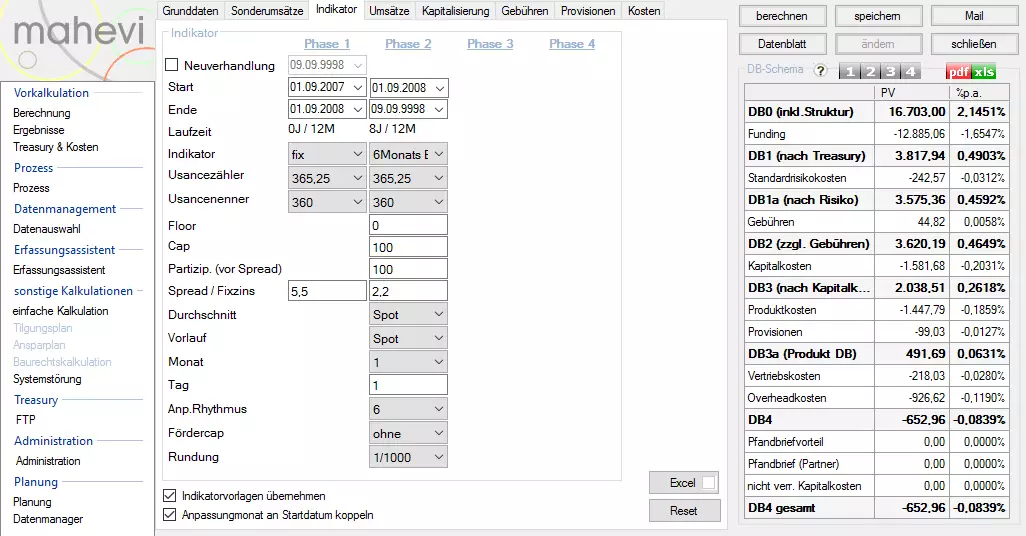

- Costo del prodotto per la determinazione dei margini di contribuzione nei valori attuali e negli equivalenti di margine

- Nel calcolo

- della memoria Output in Excel, PDF o invio via e-mail o fornitura tramite API.

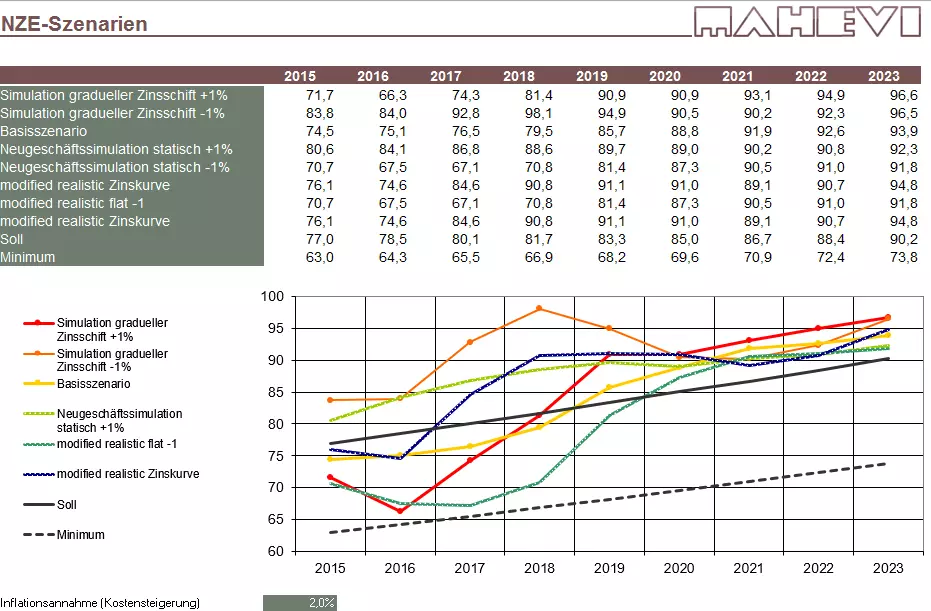

- Strumento di pianificazione e scenario per il calcolo di P&L, liquidità e stress test

Profilo

- Host: private

- Stack: VB, .net, mvc

- Url: private

- Datum: 2010

Tratti somatici

Calcolo del tasso

di riferimento Determinazione dei record di riferimento nelle esecuzioni batch.

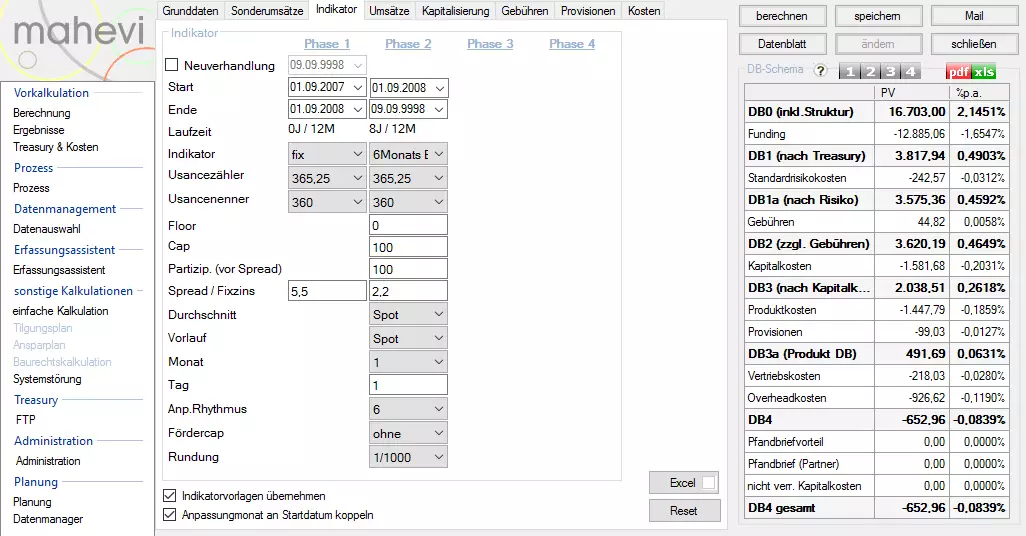

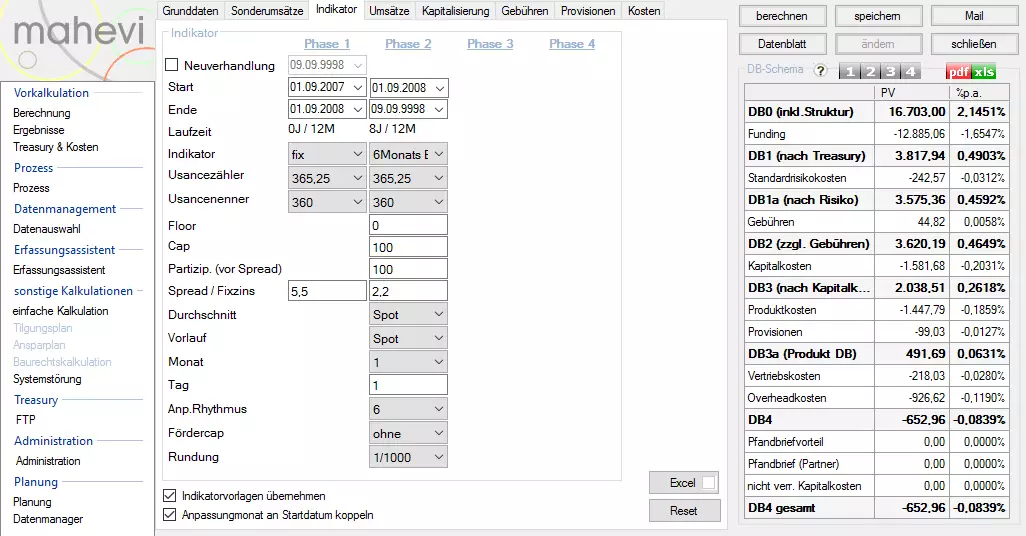

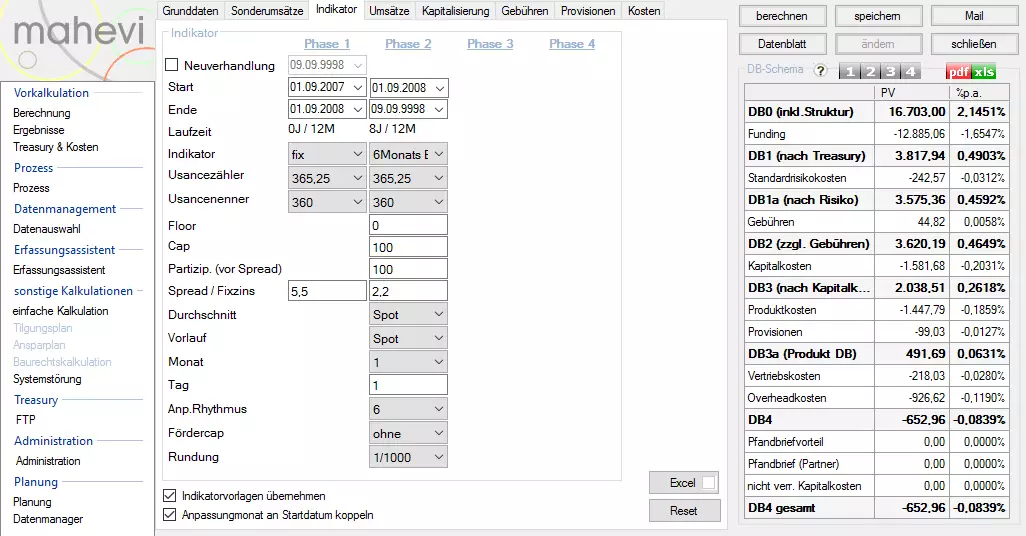

Costo del prodotto

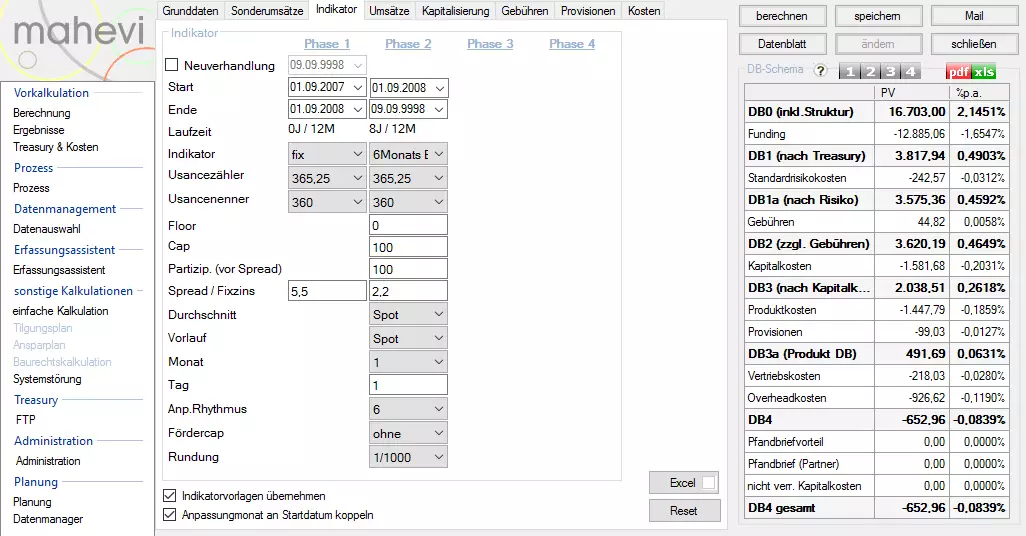

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

- Indicatore di vendita speciale

- Capitalizzazione Costi, commissioni e commissioni

- Costi di finanziamento

- Costi di rischio Costo del capitale

in memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

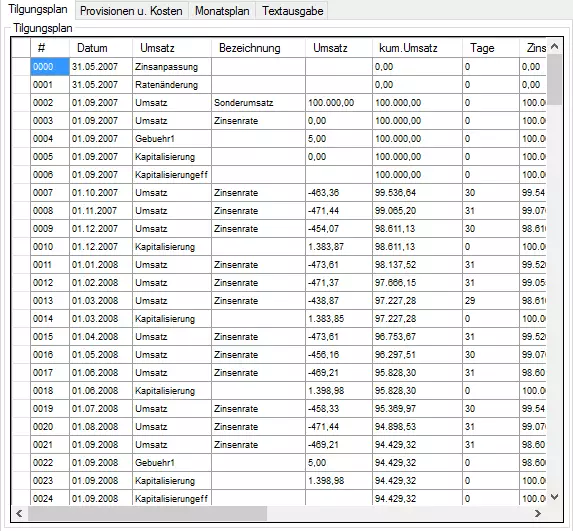

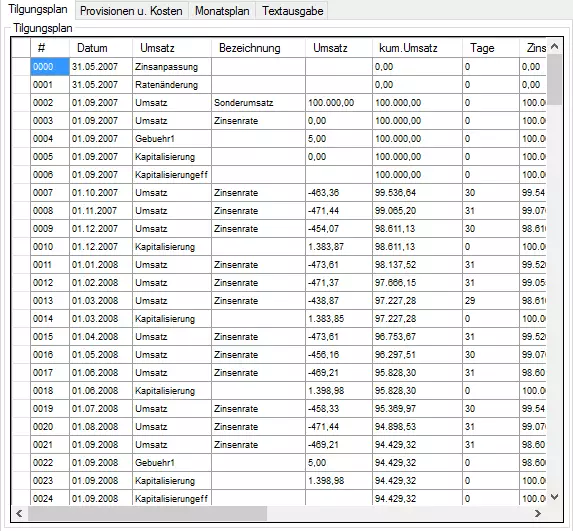

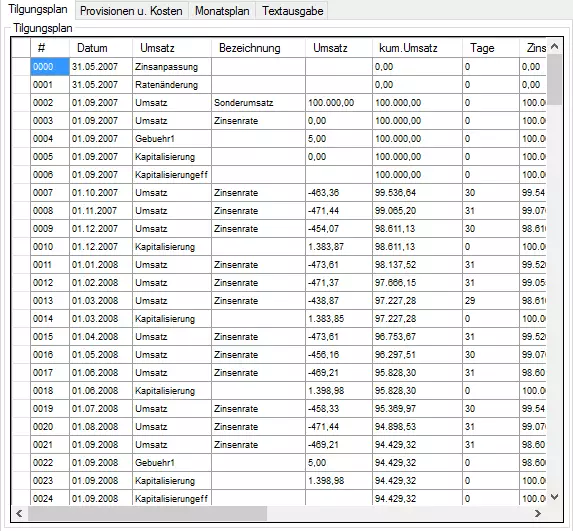

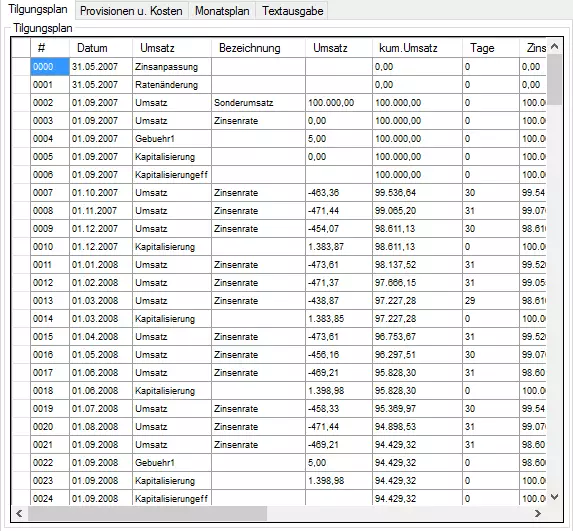

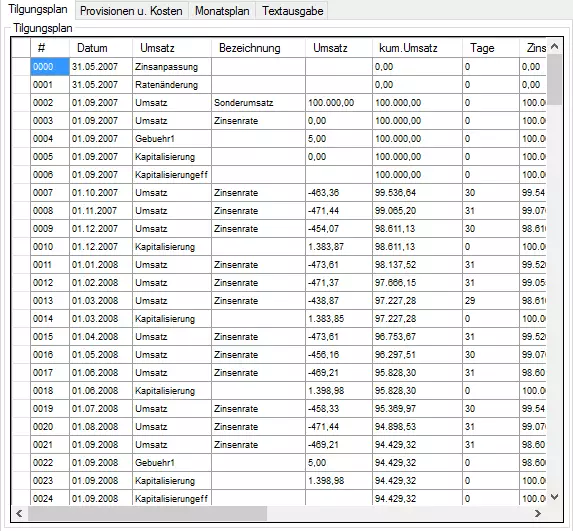

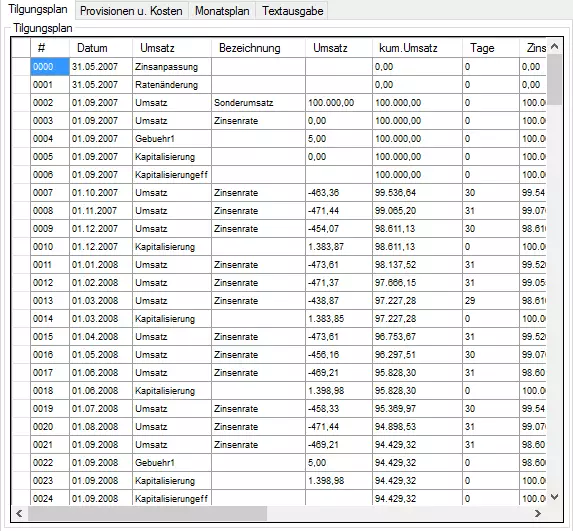

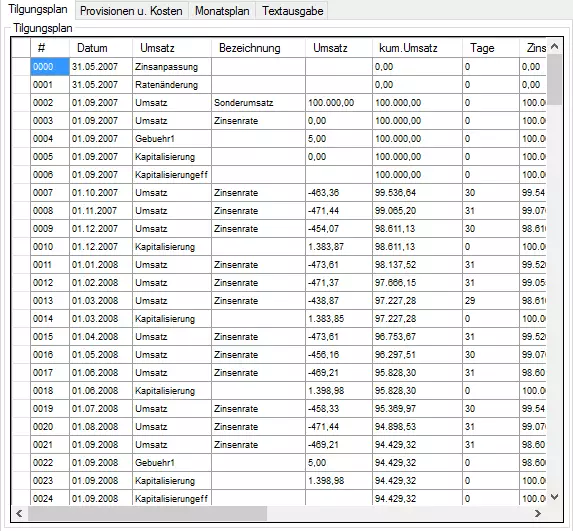

I

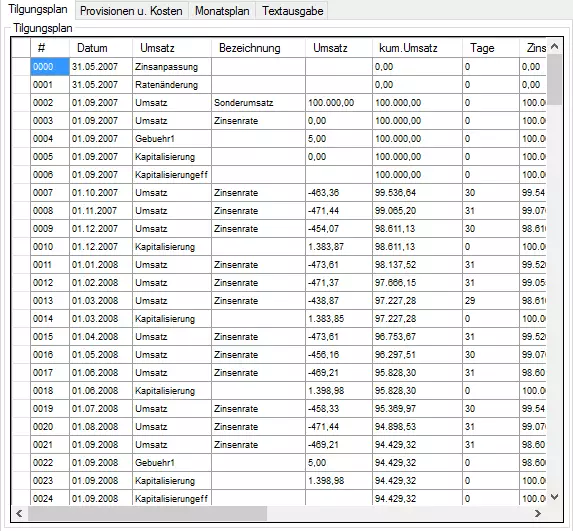

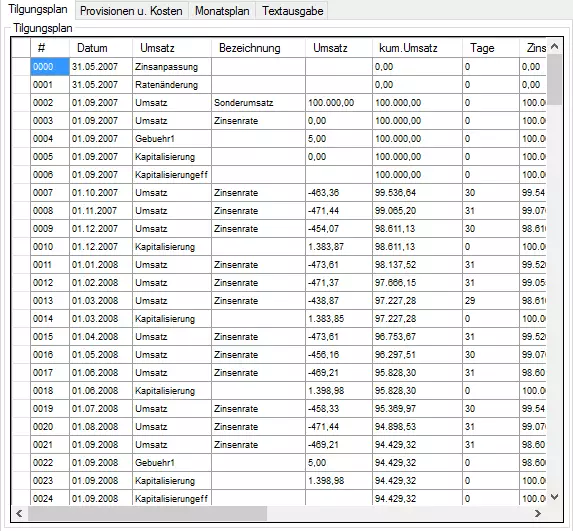

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

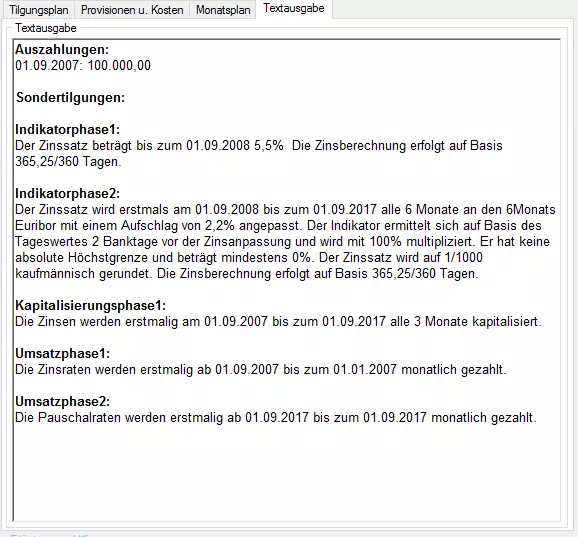

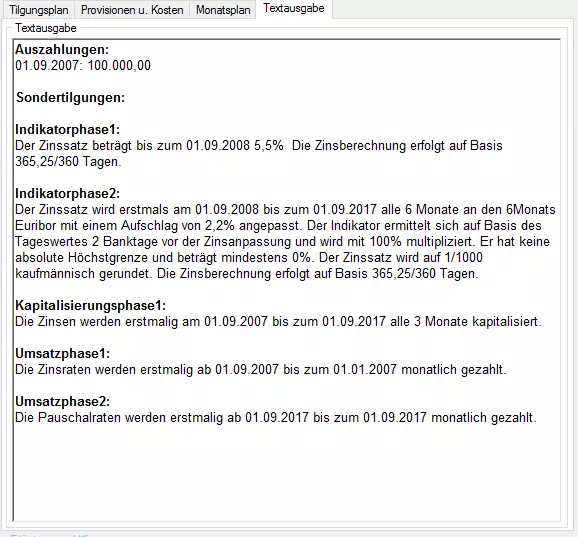

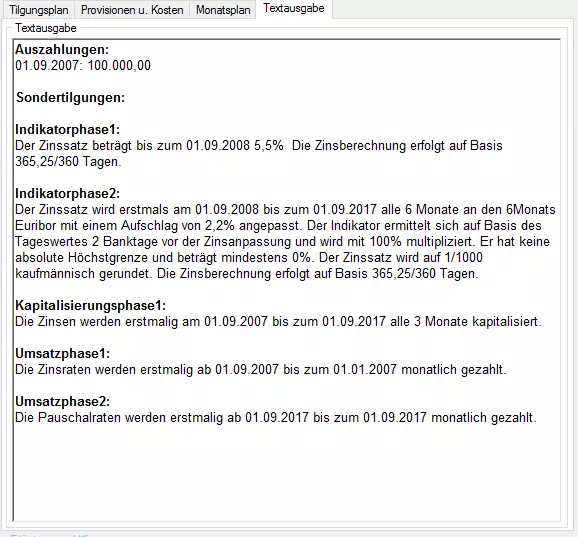

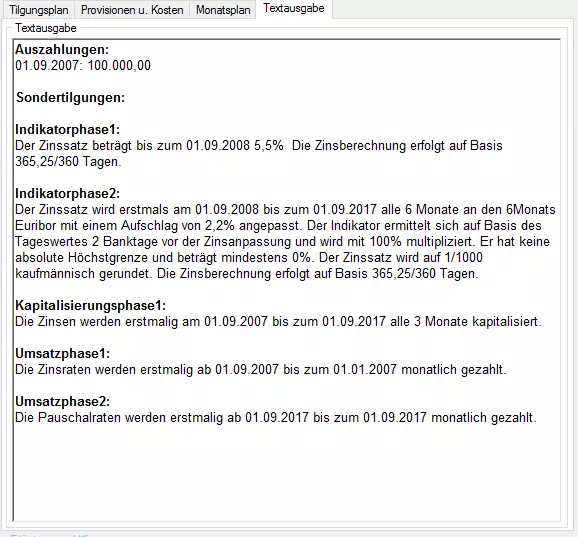

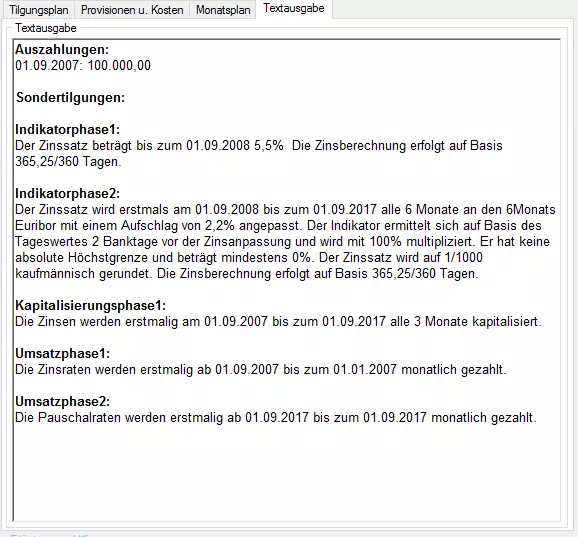

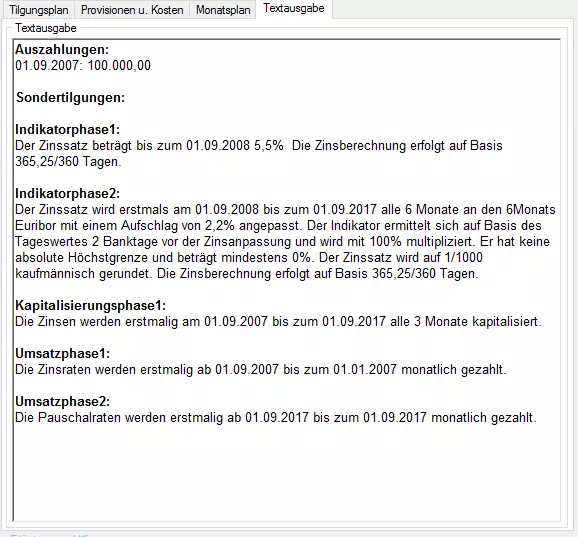

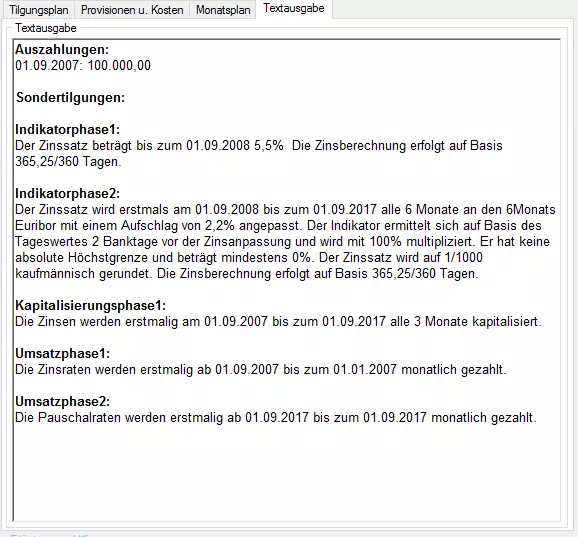

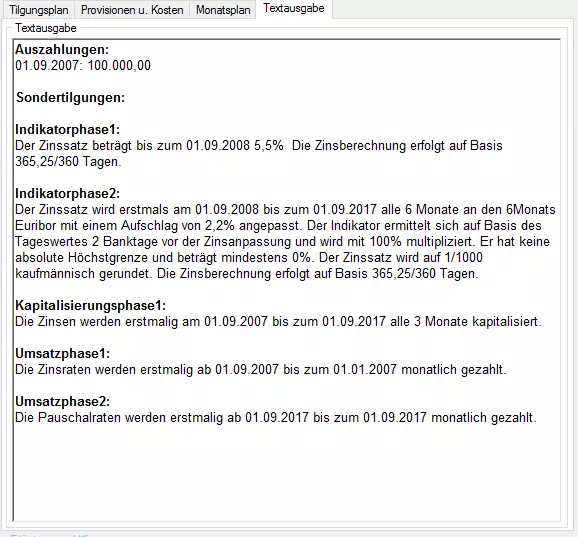

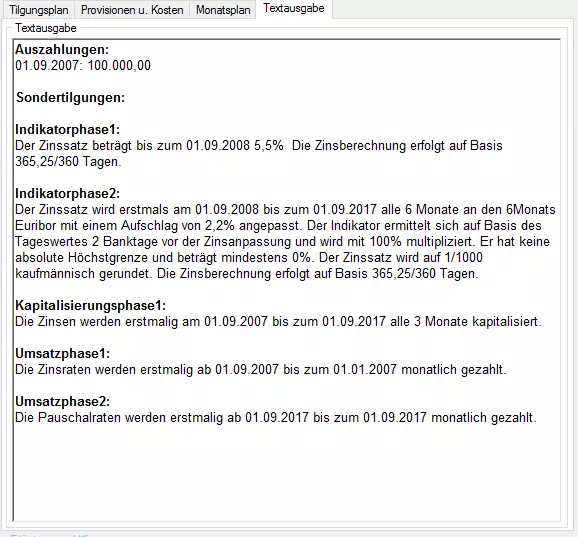

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

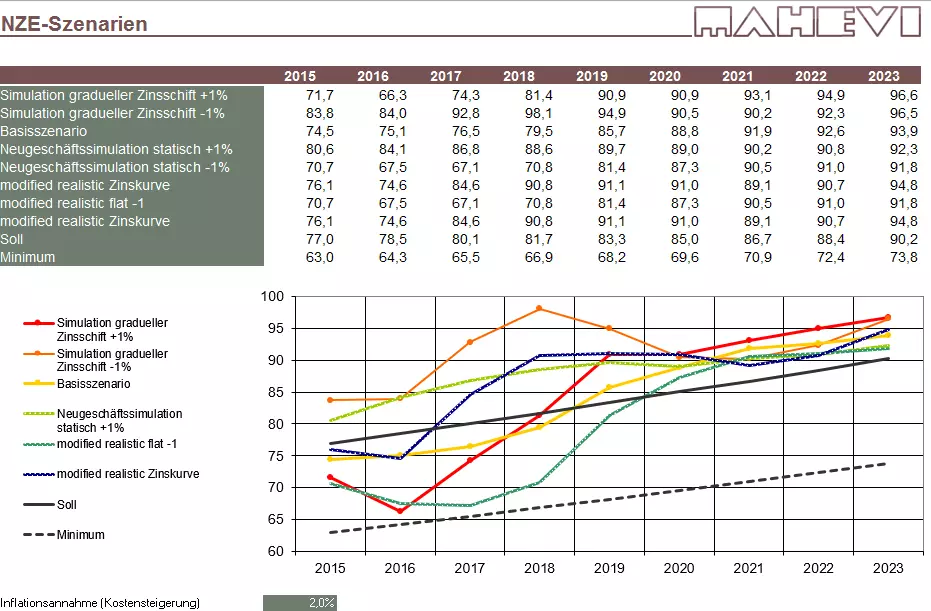

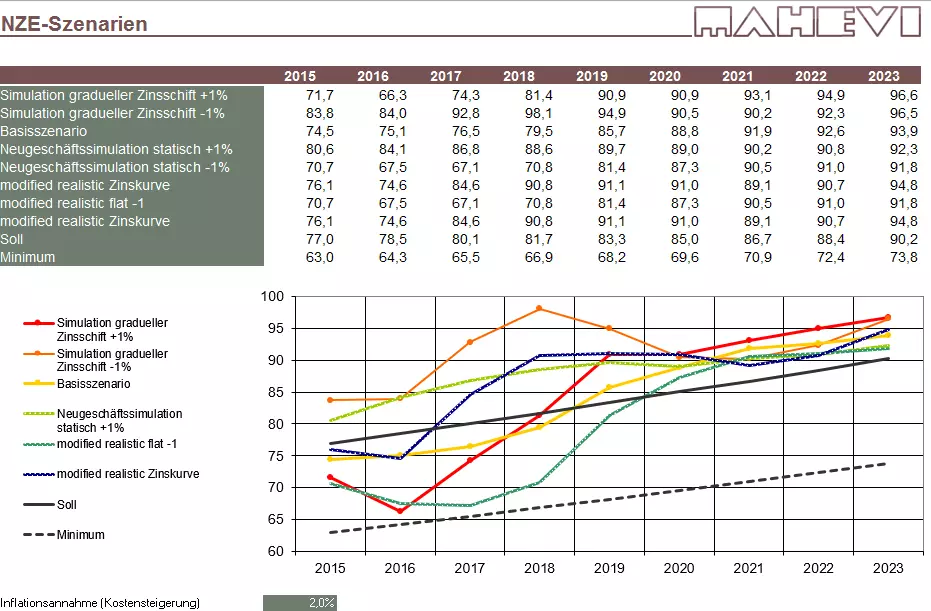

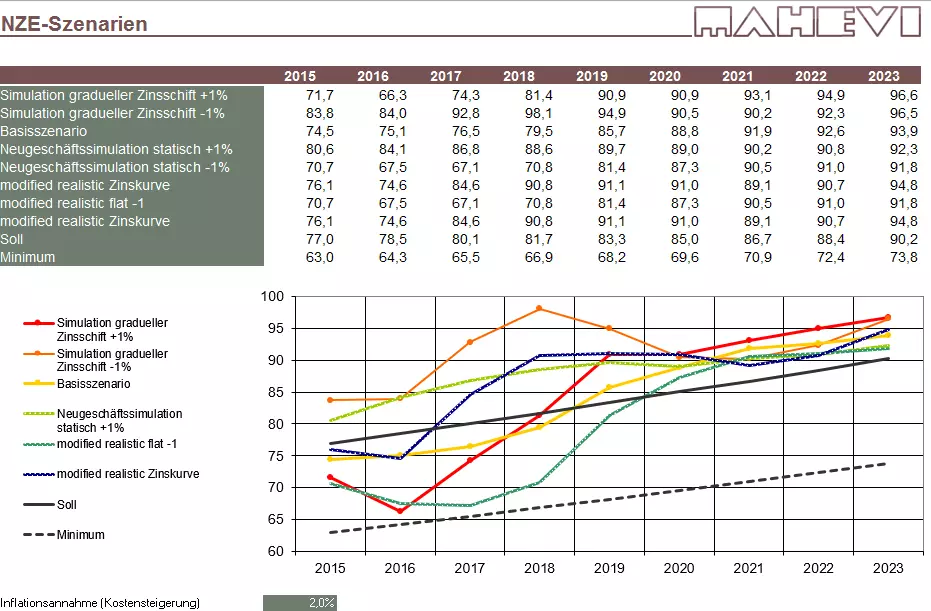

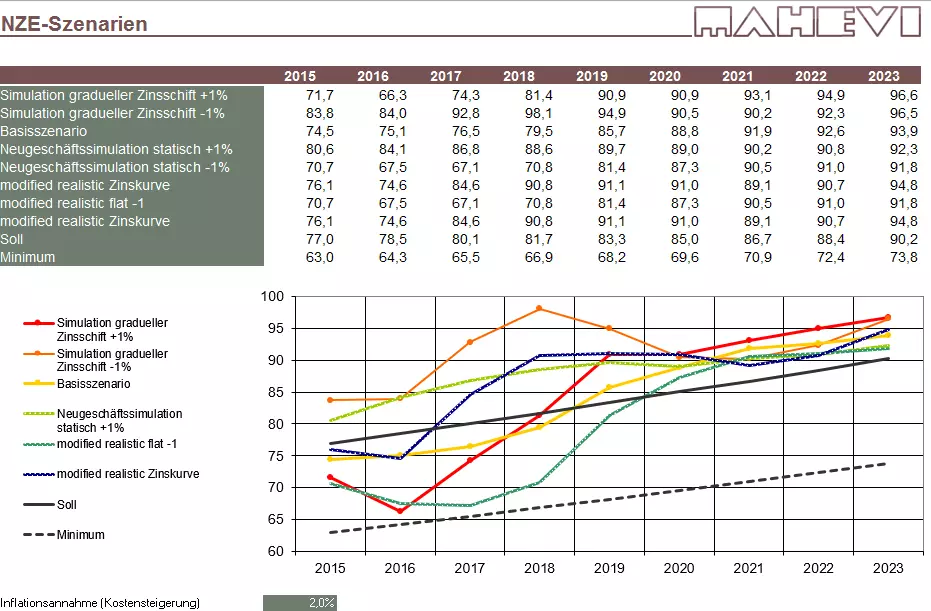

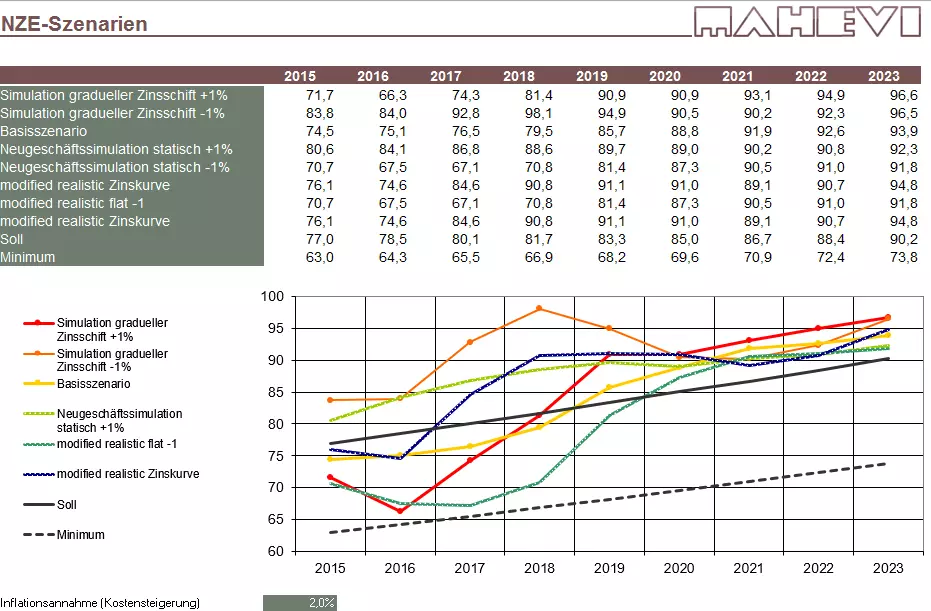

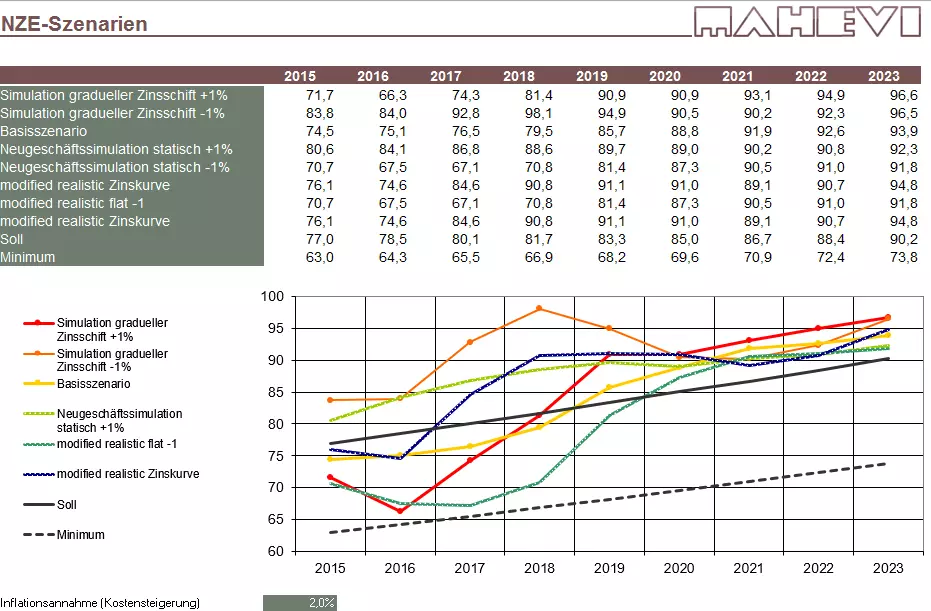

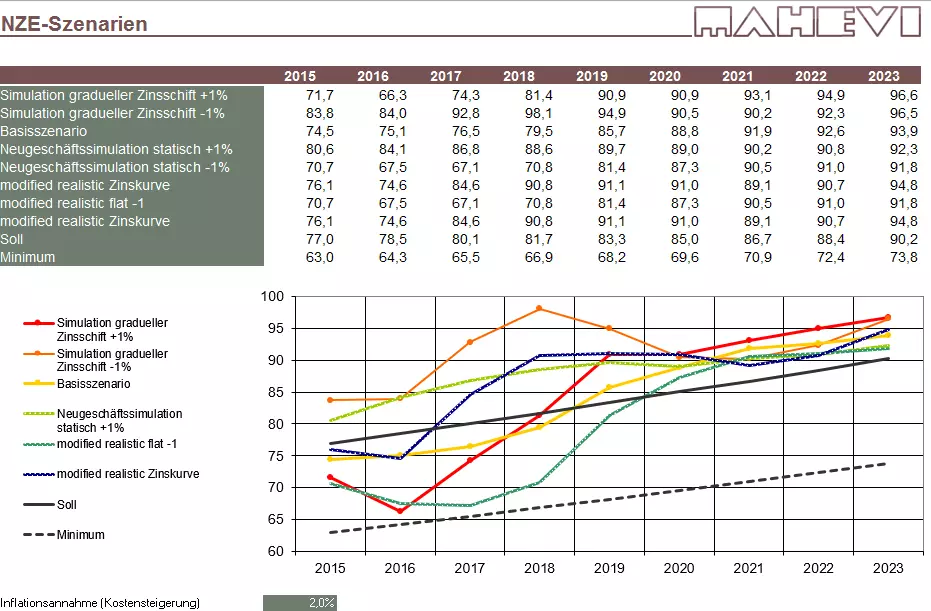

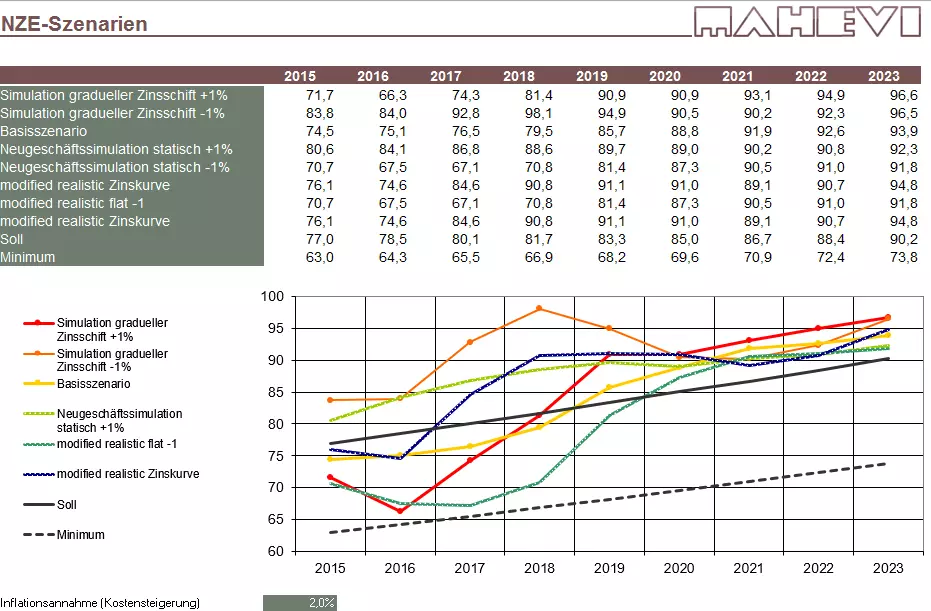

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

- Simulazione del reddito da interessi netti

- Gestione della liquidità

- Valore attuale e controllo dei costi

- Parametri e risultati

della simulazione Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dallo sviluppo delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.

Dettagli

Calcolo del tasso di riferimento

La prima versione ha determinato i prezzi di riferimento per diversi tassi di interesse fissi separatamente dai profili e dalle capitalizzazioni del flusso di cassa in una corsa batch. Ha già tenuto conto dei massimali/minimi, dei tassi di interesse effettivi, dei costi di liquidità, dei costi di strutturazione (bid/ask) e dei margini di contribuzione in base agli equivalenti di margine e ai valori attuali. Secondo le attuali conoscenze, il metodo del tasso di interesse effettivo, la calibrazione epsilon e il calcolo FV erano già stati implementati. Tuttavia, la performance è stata una sfida particolare, in quanto da un lato gli indicatori (rendimenti del mercato secondario), i moduli di rimborso speciali (somme forfettarie) e dall'altro il comportamento di pagamento (pagamenti anticipati) hanno posto requisiti elevati sulla capacità di calcolo.

Costo del prodotto

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

Transazioni speciali I pagamenti, i

premi, le commissioni, ecc. vengono inseriti individualmente. Pertanto, oltre a un pagamento una tantum, i flussi di cassa previsti possono essere definiti in base a un piano di pagamento (ad esempio l'avanzamento della costruzione) e possono essere inclusi costi specifici del prodotto (onorari dell'avvocato, ecc.).

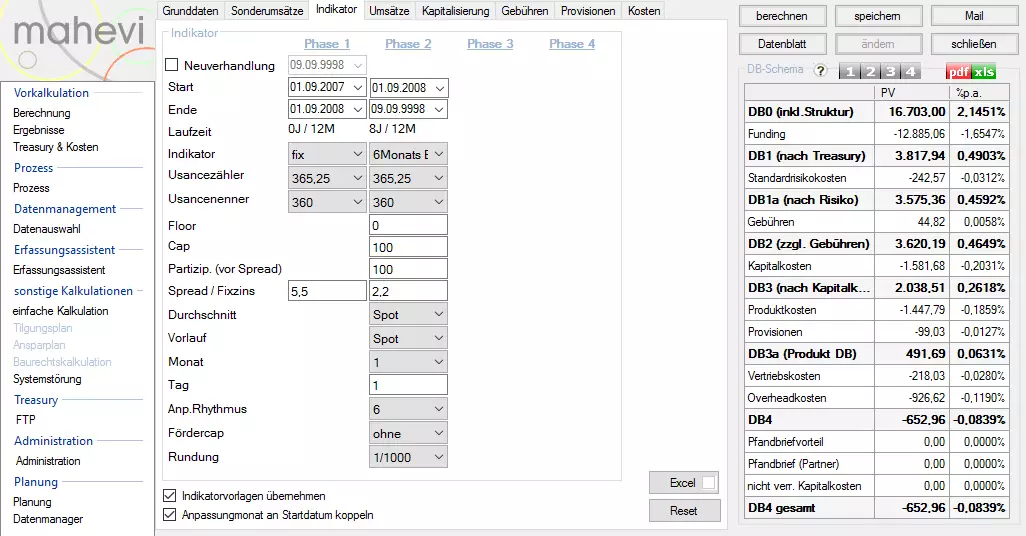

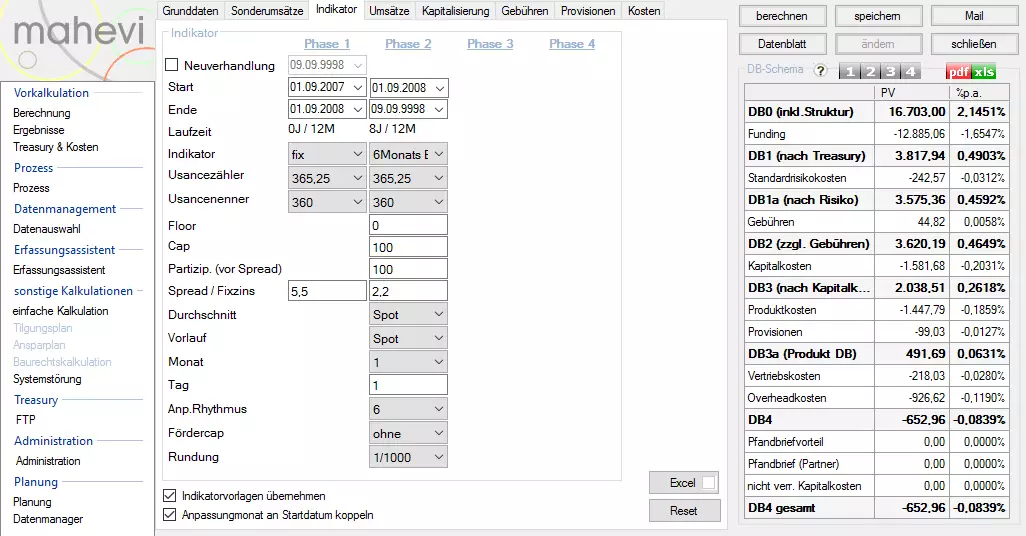

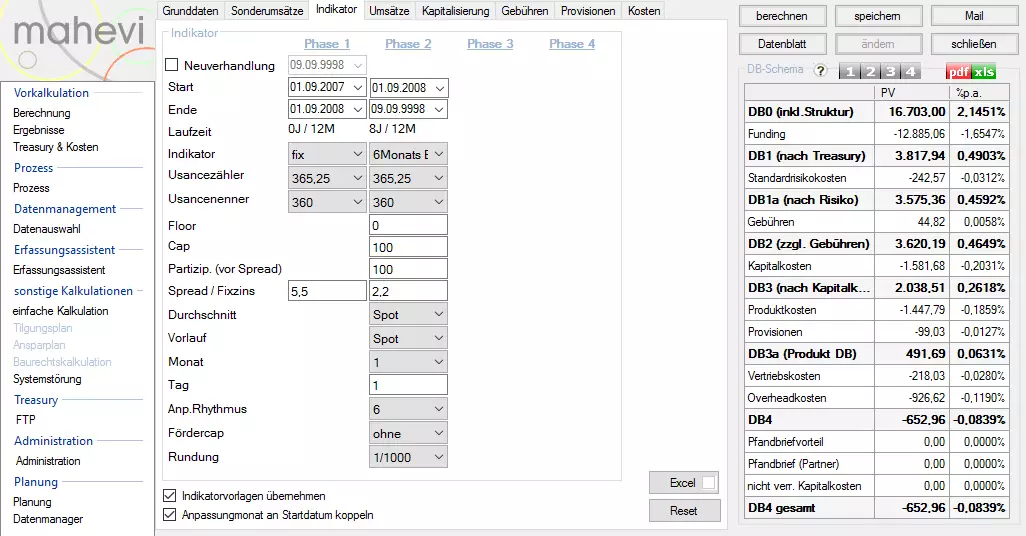

Indicatore

Qualsiasi indicatore può essere registrato (SMR, CMS, EURIBOR, ecc.). Oltre alla consuetudine, devono essere registrati anche un intervallo di tempo, una media, diversi ritmi di regolazione, tappi, pavimenti, ecc. Queste informazioni sono particolarmente necessarie per il test di riferimento in conformità con l'IFRS 9.

Indicatori e tassi di interesse fissi possono essere allineati come desiderato. Questa opzione è particolarmente interessante per la registrazione dell'interesse del passo.

Capitalizzazione Le

capitalizzazioni di interesse possono essere registrate separatamente dalle rettifiche dei tassi di interesse. In questo modo, i tassi di interesse o l'andamento del prezzo pulito e sporco possono essere presentati in modo strutturato e sono presi in considerazione nel fair value, nel valore attuale e nel tasso di interesse effettivo.

Costi, commissioni e commissioni

I costi, le commissioni pagabili e le commissioni addebitate hanno un impatto significativo sulla redditività di un'azienda. Non vengono calcolati solo i costi di prodotto una tantum e i costi di distribuzione indiretti come le commissioni di intermediazione, ma anche i costi indiretti della struttura del target.

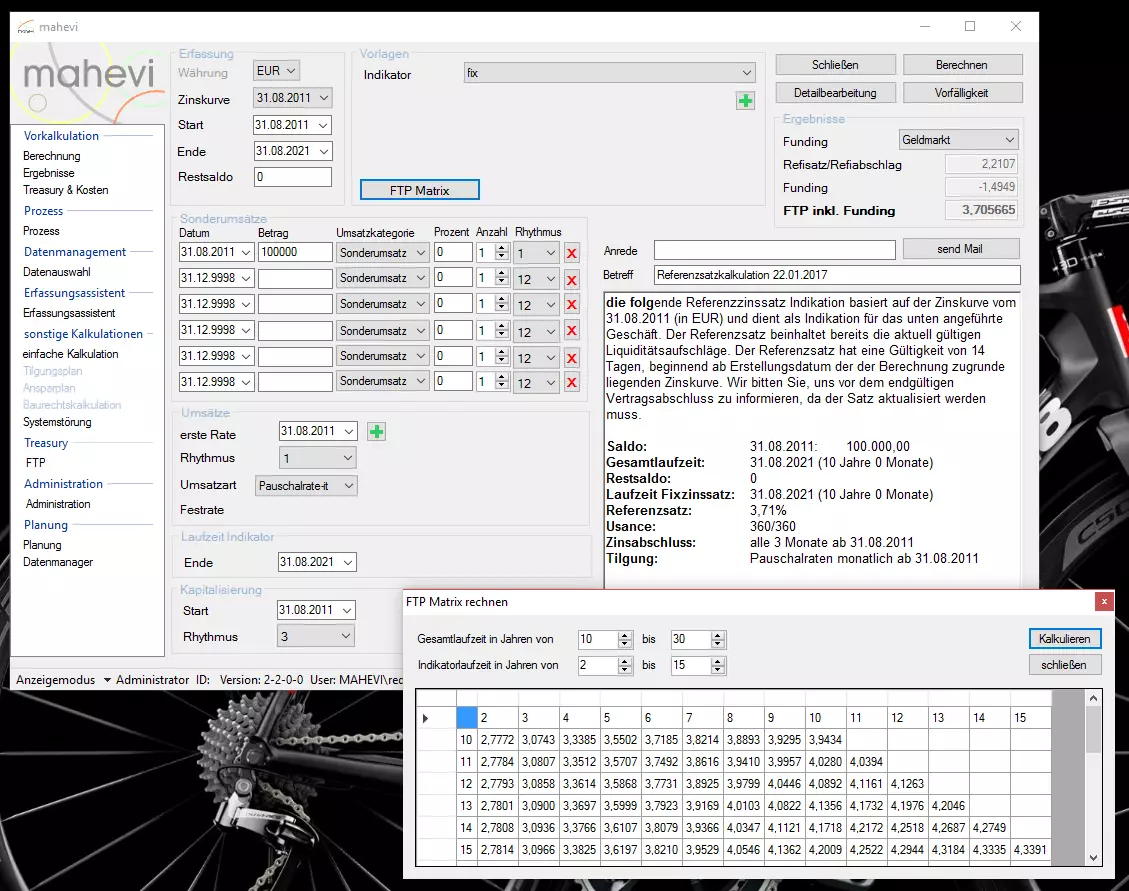

Costi di finanziamento

A seconda della fonte di finanziamento, della capacità del pool di copertura, del segmento di clienti, della categoria di prodotto, vengono determinati i costi di finanziamento previsti. Tuttavia, sono possibili anche procedure semplificate. Alcune banche utilizzano la durata per calcolare matrici di finanziamento semplificate, che possono essere inserite nel calcolo. Interessante è la possibilità di calcolare l'opzione di liquidità nell'ambito del processo di offerta e la possibilità di rimborsi/rinegoziazioni.

Costi di

rischio I costi di rischio sono determinati principalmente sulla base del rating del cliente, del segmento di clientela e dello sviluppo delle garanzie. Procedure semplificate (costi di rischio fissi sul portafoglio) ma anche procedure più complesse (modifica del flusso di cassa) possono essere parametrizzate tenendo conto dello sviluppo di LGD e PD.

Costo del capitale

Il costo del capitale può essere determinato da un lato sulla base dell'approccio Basilea III / IRB o semplificato in base ai contributi attesi del prodotto e del segmento.In

memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

I

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

Simulazione del reddito da interessi netti

Fino al 2007, l'attenzione principale era rivolta alla simulazione del reddito da interessi netti. Ciò includeva anche la gestione dei tassi di interesse durante l'anno, quando indicatori complessi non si bilanciano a vicenda nel corso dell'anno. Lo stress deterministico e le nuove ipotesi di business rendono abbastanza facile simulare il risultato dell'interesse. Fino al 2007, il comportamento del cliente era di grande importanza per il cliente in quel momento, che, a seconda del prodotto, dipendeva fortemente dal ciclo dei tassi di interesse.

Gestione della

liquidità Una simulazione del divario di liquidità semplifica la visualizzazione dei requisiti di finanziamento con diverse ipotesi di stress. Inoltre, il rischio di repricing è di particolare importanza.

Valore attuale e controllo dei costi

Le possibilità di simulazione del valore equo e del valore attuale, simulazione dei requisiti patrimoniali e simulazione del costo del rischio diventano rilevanti con l'IFRS 9 e sono già state implementate nello strumento.

Parametri e risultati della simulazione

Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dall'andamento delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.

Tratti somatici

Calcolo del tasso

di riferimento Determinazione dei record di riferimento nelle esecuzioni batch.

Costo del prodotto

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

- Indicatore di vendita speciale

- Capitalizzazione Costi, commissioni e commissioni

- Costi di finanziamento

- Costi di rischio Costo del capitale

in memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

I

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

- Simulazione del reddito da interessi netti

- Gestione della liquidità

- Valore attuale e controllo dei costi

- Parametri e risultati

della simulazione Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dallo sviluppo delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.

Dettagli

Calcolo del tasso di riferimento

La prima versione ha determinato i prezzi di riferimento per diversi tassi di interesse fissi separatamente dai profili e dalle capitalizzazioni del flusso di cassa in una corsa batch. Ha già tenuto conto dei massimali/minimi, dei tassi di interesse effettivi, dei costi di liquidità, dei costi di strutturazione (bid/ask) e dei margini di contribuzione in base agli equivalenti di margine e ai valori attuali. Secondo le attuali conoscenze, il metodo del tasso di interesse effettivo, la calibrazione epsilon e il calcolo FV erano già stati implementati. Tuttavia, la performance è stata una sfida particolare, in quanto da un lato gli indicatori (rendimenti del mercato secondario), i moduli di rimborso speciali (somme forfettarie) e dall'altro il comportamento di pagamento (pagamenti anticipati) hanno posto requisiti elevati sulla capacità di calcolo.

Costo del prodotto

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

Transazioni speciali I pagamenti, i

premi, le commissioni, ecc. vengono inseriti individualmente. Pertanto, oltre a un pagamento una tantum, i flussi di cassa previsti possono essere definiti in base a un piano di pagamento (ad esempio l'avanzamento della costruzione) e possono essere inclusi costi specifici del prodotto (onorari dell'avvocato, ecc.).

Indicatore

Qualsiasi indicatore può essere registrato (SMR, CMS, EURIBOR, ecc.). Oltre alla consuetudine, devono essere registrati anche un intervallo di tempo, una media, diversi ritmi di regolazione, tappi, pavimenti, ecc. Queste informazioni sono particolarmente necessarie per il test di riferimento in conformità con l'IFRS 9.

Indicatori e tassi di interesse fissi possono essere allineati come desiderato. Questa opzione è particolarmente interessante per la registrazione dell'interesse del passo.

Capitalizzazione Le

capitalizzazioni di interesse possono essere registrate separatamente dalle rettifiche dei tassi di interesse. In questo modo, i tassi di interesse o l'andamento del prezzo pulito e sporco possono essere presentati in modo strutturato e sono presi in considerazione nel fair value, nel valore attuale e nel tasso di interesse effettivo.

Costi, commissioni e commissioni

I costi, le commissioni pagabili e le commissioni addebitate hanno un impatto significativo sulla redditività di un'azienda. Non vengono calcolati solo i costi di prodotto una tantum e i costi di distribuzione indiretti come le commissioni di intermediazione, ma anche i costi indiretti della struttura del target.

Costi di finanziamento

A seconda della fonte di finanziamento, della capacità del pool di copertura, del segmento di clienti, della categoria di prodotto, vengono determinati i costi di finanziamento previsti. Tuttavia, sono possibili anche procedure semplificate. Alcune banche utilizzano la durata per calcolare matrici di finanziamento semplificate, che possono essere inserite nel calcolo. Interessante è la possibilità di calcolare l'opzione di liquidità nell'ambito del processo di offerta e la possibilità di rimborsi/rinegoziazioni.

Costi di

rischio I costi di rischio sono determinati principalmente sulla base del rating del cliente, del segmento di clientela e dello sviluppo delle garanzie. Procedure semplificate (costi di rischio fissi sul portafoglio) ma anche procedure più complesse (modifica del flusso di cassa) possono essere parametrizzate tenendo conto dello sviluppo di LGD e PD.

Costo del capitale

Il costo del capitale può essere determinato da un lato sulla base dell'approccio Basilea III / IRB o semplificato in base ai contributi attesi del prodotto e del segmento.In

memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

I

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

Simulazione del reddito da interessi netti

Fino al 2007, l'attenzione principale era rivolta alla simulazione del reddito da interessi netti. Ciò includeva anche la gestione dei tassi di interesse durante l'anno, quando indicatori complessi non si bilanciano a vicenda nel corso dell'anno. Lo stress deterministico e le nuove ipotesi di business rendono abbastanza facile simulare il risultato dell'interesse. Fino al 2007, il comportamento del cliente era di grande importanza per il cliente in quel momento, che, a seconda del prodotto, dipendeva fortemente dal ciclo dei tassi di interesse.

Gestione della

liquidità Una simulazione del divario di liquidità semplifica la visualizzazione dei requisiti di finanziamento con diverse ipotesi di stress. Inoltre, il rischio di repricing è di particolare importanza.

Valore attuale e controllo dei costi

Le possibilità di simulazione del valore equo e del valore attuale, simulazione dei requisiti patrimoniali e simulazione del costo del rischio diventano rilevanti con l'IFRS 9 e sono già state implementate nello strumento.

Parametri e risultati della simulazione

Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dall'andamento delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.

Tratti somatici

Calcolo del tasso

di riferimento Determinazione dei record di riferimento nelle esecuzioni batch.

Costo del prodotto

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

- Indicatore di vendita speciale

- Capitalizzazione Costi, commissioni e commissioni

- Costi di finanziamento

- Costi di rischio Costo del capitale

in memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

I

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

- Simulazione del reddito da interessi netti

- Gestione della liquidità

- Valore attuale e controllo dei costi

- Parametri e risultati

della simulazione Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dallo sviluppo delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.

Dettagli

Calcolo del tasso di riferimento

La prima versione ha determinato i prezzi di riferimento per diversi tassi di interesse fissi separatamente dai profili e dalle capitalizzazioni del flusso di cassa in una corsa batch. Ha già tenuto conto dei massimali/minimi, dei tassi di interesse effettivi, dei costi di liquidità, dei costi di strutturazione (bid/ask) e dei margini di contribuzione in base agli equivalenti di margine e ai valori attuali. Secondo le attuali conoscenze, il metodo del tasso di interesse effettivo, la calibrazione epsilon e il calcolo FV erano già stati implementati. Tuttavia, la performance è stata una sfida particolare, in quanto da un lato gli indicatori (rendimenti del mercato secondario), i moduli di rimborso speciali (somme forfettarie) e dall'altro il comportamento di pagamento (pagamenti anticipati) hanno posto requisiti elevati sulla capacità di calcolo.

Costo del prodotto

Come parte di un costo standardizzato del prodotto, tutti i parametri rilevanti per i prezzi possono essere calcolati in modo decentralizzato dal rappresentante del servizio clienti. Oltre agli indicatori scaglionati, questi includono singole strutture di flusso di cassa, capitalizzazioni, rapporti di tasso di interesse, commissioni, commissioni, costi specifici del prodotto e informazioni rilevanti per il rischio. In questo modo, un calcolo completo del margine di contribuzione in base ai margini o ai valori attuali può essere effettuato in modo decentrato e mirato.

Transazioni speciali I pagamenti, i

premi, le commissioni, ecc. vengono inseriti individualmente. Pertanto, oltre a un pagamento una tantum, i flussi di cassa previsti possono essere definiti in base a un piano di pagamento (ad esempio l'avanzamento della costruzione) e possono essere inclusi costi specifici del prodotto (onorari dell'avvocato, ecc.).

Indicatore

Qualsiasi indicatore può essere registrato (SMR, CMS, EURIBOR, ecc.). Oltre alla consuetudine, devono essere registrati anche un intervallo di tempo, una media, diversi ritmi di regolazione, tappi, pavimenti, ecc. Queste informazioni sono particolarmente necessarie per il test di riferimento in conformità con l'IFRS 9.

Indicatori e tassi di interesse fissi possono essere allineati come desiderato. Questa opzione è particolarmente interessante per la registrazione dell'interesse del passo.

Capitalizzazione Le

capitalizzazioni di interesse possono essere registrate separatamente dalle rettifiche dei tassi di interesse. In questo modo, i tassi di interesse o l'andamento del prezzo pulito e sporco possono essere presentati in modo strutturato e sono presi in considerazione nel fair value, nel valore attuale e nel tasso di interesse effettivo.

Costi, commissioni e commissioni

I costi, le commissioni pagabili e le commissioni addebitate hanno un impatto significativo sulla redditività di un'azienda. Non vengono calcolati solo i costi di prodotto una tantum e i costi di distribuzione indiretti come le commissioni di intermediazione, ma anche i costi indiretti della struttura del target.

Costi di finanziamento

A seconda della fonte di finanziamento, della capacità del pool di copertura, del segmento di clienti, della categoria di prodotto, vengono determinati i costi di finanziamento previsti. Tuttavia, sono possibili anche procedure semplificate. Alcune banche utilizzano la durata per calcolare matrici di finanziamento semplificate, che possono essere inserite nel calcolo. Interessante è la possibilità di calcolare l'opzione di liquidità nell'ambito del processo di offerta e la possibilità di rimborsi/rinegoziazioni.

Costi di

rischio I costi di rischio sono determinati principalmente sulla base del rating del cliente, del segmento di clientela e dello sviluppo delle garanzie. Procedure semplificate (costi di rischio fissi sul portafoglio) ma anche procedure più complesse (modifica del flusso di cassa) possono essere parametrizzate tenendo conto dello sviluppo di LGD e PD.

Costo del capitale

Il costo del capitale può essere determinato da un lato sulla base dell'approccio Basilea III / IRB o semplificato in base ai contributi attesi del prodotto e del segmento.In

memoria

Al fine di aumentare le prestazioni, il database è stato separato dal nucleo di calcolo. A causa del fatto che il calcolo non richiede l'accesso al database, la potenza di calcolo è notevolmente accelerata. Nel flusso di processo, tutti i parametri rilevanti (costi di liquidità, costi di base, volatilità, curve di rendimento correnti e storiche) vengono sincronizzati in memoria all'avvio dell'applicazione. Dopo il calcolo, solo i risultati (flussi di cassa, margini, valori attuali, ecc.) vengono riscritti nel database.

I

piani di rimborso dell'output possono essere emessi come parte del costo preliminare. Questi possono anche essere elaborati in Excel o come PDF, o tramite un'interfaccia in altre applicazioni.

Output di testo

I parametri immessi vengono tradotti in testo continuo. Ciò non solo consente un migliore controllo del rilevamento. Il testo può anche essere trasferito direttamente a un'offerta del cliente tramite un'interfaccia.

Strumento di pianificazione e scenario

Lo strumento di pianificazione e scenario consente la simulazione dei flussi di cassa attesi, dei risultati degli interessi, dello sviluppo del valore attuale (incluso il valore equo), dei requisiti patrimoniali (approccio standard e IRB), dei costi di rischio, dei requisiti di svalutazione, ecc. Nel tempo.

Una volta raccolti i dati, è possibile eseguire una pianificazione o simulazione pluriennale. Lo strumento tiene già conto di un valore attuale orientato al futuro e di un motore FV, che diventerà sempre più importante nel contesto dell'implementazione dell'IFRS 9. La sfida più grande, tuttavia, è strutturare i dati di conseguenza e definire correttamente tutti i parametri rilevanti.

Simulazione del reddito da interessi netti

Fino al 2007, l'attenzione principale era rivolta alla simulazione del reddito da interessi netti. Ciò includeva anche la gestione dei tassi di interesse durante l'anno, quando indicatori complessi non si bilanciano a vicenda nel corso dell'anno. Lo stress deterministico e le nuove ipotesi di business rendono abbastanza facile simulare il risultato dell'interesse. Fino al 2007, il comportamento del cliente era di grande importanza per il cliente in quel momento, che, a seconda del prodotto, dipendeva fortemente dal ciclo dei tassi di interesse.

Gestione della

liquidità Una simulazione del divario di liquidità semplifica la visualizzazione dei requisiti di finanziamento con diverse ipotesi di stress. Inoltre, il rischio di repricing è di particolare importanza.

Valore attuale e controllo dei costi

Le possibilità di simulazione del valore equo e del valore attuale, simulazione dei requisiti patrimoniali e simulazione del costo del rischio diventano rilevanti con l'IFRS 9 e sono già state implementate nello strumento.

Parametri e risultati della simulazione

Il risultato della simulazione è influenzato in particolare dal comportamento del cliente, dai parametri di rischio (rating, PD, LGD), dall'andamento delle garanzie, dal livello dei tassi di interesse e dai dati di mercato (volatilità, costi di finanziamento, rating proprio, ecc.). Di conseguenza, a seconda dello scenario, si ottengono il risultato degli interessi, lo stato patrimoniale di liquidità, il fair value orientato al futuro e il valore attuale, i requisiti di capitale di rischio e i costi di rischio.